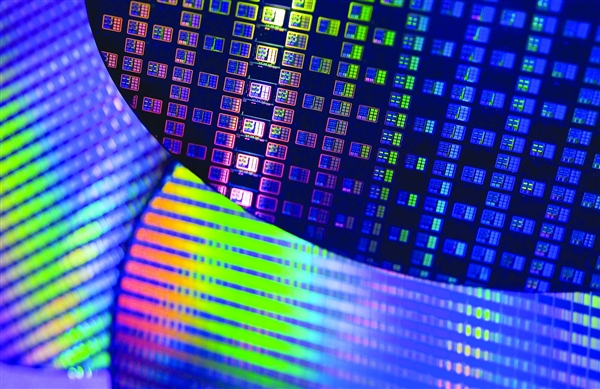

晶圆代工新一轮涨价要来了?三大IC设计商提前下了明年的投片订单!

据媒体报道,继上一轮的集体涨价之后,晶圆代工厂正在准备酝酿新一轮的涨价。

消息称,台积电近日已开始暂停对客户报价,联电、世界先进、力积电等台湾晶圆代工指标厂,预计将在第二季调涨代工价格,涨价幅度将会在15%~30%不等,甚至有部份客户需先缴付30%预付款。

值得注意的是,全球第一大半导体硅片厂商——信越化学于3月3日在官网发布公告,宣布从4月起对其所有硅产品的销售价格提高10%~20%。此举将进一步提高晶圆制造的成本,这也或将是推动晶圆代工厂进一步涨价的一大因素。

另外,有消息称,台湾前三大IC设计商联发科、联咏、瑞昱为提前锁定产能,竟然现在就提前下了明年一季度的投片订单。这似乎也预示着晶圆代工产能紧缺、芯片缺货问题恐将延续到2022年。

晶圆代工产能更吃紧,台积电、联电等预示调涨报价

自去年下半年以来,全球晶圆代工产能持续紧缺。而去年底至今年初部分芯片制造厂商发生的火灾、疫情导致的停工,以及近期的日本地震、美国德州的冬季风暴导致的多家芯片制造厂的停工等因素,更是加剧了全球晶圆产能的紧缺。

目前,全球晶圆代工龙头台积电的产能现阶段已经爆满,其他几家台系晶圆代工厂也同样是产能满载,因此不评估晶圆代工市场报价,价格走势相当紊乱。

近期传出晶圆代工厂已暂停对客户端报价后,已清楚显示,供给端目前已没有产能可提供给客户,向客户报价行为实属多此一举。

消息显示,联电、世界先进、力积电等晶圆代工台厂,已计划对于未签约的下单客户,代工厂第二季将继续调涨价格,涨价时间点、涨幅,则视客户、产品别不同状况而定。

不少IC设计业者并未预料到,晶圆代工产能的本波缺乏情况,竟会如此吃紧,因此几乎都来不及与代工厂签约预订产能。

联电表示,已经签约的客户,代工报价不会有变,但新需求的代工产能,将会以新价格向客户报价,以反映即时市况供需变化;联电表示:“目前市况,对晶圆代工价格是有利的。”

部分投片数少、急需产能客户,需先缴30%预付款

负责向晶圆代工厂投产的产业界人士表示,依据下单代工量片数的多寡、大小不同,晶圆代工厂给予不同类型客户,有不同的涨价调幅。

除了具相当规模大厂、长期合作客户,现阶段较有可能不会受到晶圆代工厂排挤产能、调涨报价之外,目前,一般中小型IC设计公司,则大多饱受无法取得产能、被调涨代工价格之苦,而且第二季还可能会被持续调涨。

长期往来型客户,以最吃紧的8吋厂产能而言,涨价幅度约15%至20%,下单投片数量较少的散户,或是急需产能支应的客户,报价调涨幅度则高达30%,甚至有部份代工厂,客户要外加产能时,更需先缴交30%预付款。

为了保有晶圆代工产能,客户也只能够先接受涨价事实,之后再自行想办法向自己客户反映成本涨价。

由于受惠去年度8吋晶圆代工产能吃紧盛况,联电全年税后盈余高达291.9亿新台币,年增高达二倍幅度,每股税后盈余(EPS)2.4元,一举创下近20年来新高。

台湾IC设计三强已提前下单,锁定明年一季度产能

在全球晶圆代工产能持续紧缺的背景之下,市场上芯片缺货问题已十分严重。台湾前三大IC设计商联发科、联咏、瑞昱传出被客户追着跑。

为了满足客户需求,三大厂更是同步打破惯例,破天荒现在就和晶圆代工厂下明年首季的投片订单,凸显现阶段市场需求强劲之余,也透露三大厂订单已经一路看到明年第1季无虞。

对于现在就在敲定一年后、也就是明年首季晶圆代工投片量,相关IC设计业者均不予回应。

联发科是台湾IC设计龙头,去年第3季一度超过高通,跃居全球最大智能手机芯片供应商,市占率达31%。联咏是台湾第二大IC设计商,以驱动IC为主要业务,其触控与驱动整合IC(TDDI)去年出货高达近7.3亿颗,今年持续看增,市占率可望上看四成。

瑞昱以网通芯片为最大宗业务,是台湾第三大IC设计商,其在大陆平板市场WiFi芯片市占率超过六成。

业界指出,联发科、联咏、瑞昱分别在手机、面板相关,及网通这三大领域占有一席之地,三大厂不约而同提前下单,且是“预约”一年后产能,凸显手机、面板、网通等主要电子业终端应用动能强劲。

供应链透露,去年以来,联发科、联咏、瑞昱出货动能强劲,过往逐季和晶圆厂谈投片量的惯例,因客户需求太强而有改变,近期开始与联电谈明年首季晶圆代工订单,主要是投片于8吋的0.11微米产能严重不足,包括驱动IC、电源管理IC等,不仅和联电共同商讨如何提升产能,更包下明年首季产能。

联发科、联咏、瑞昱都对后市看好,联发科董事长蔡力行先前即表示,即便新台币持续升值,今年仍将是联发科营收强劲成长的一年,各领域产品将缴出优于市场的成绩。在积极拓展市场并提升市占率之际,今年毛利率能维持在43%至44%,营业净利金额与营业净利率则可望再强劲增长。

全球晶圆代工产能不足,车用半导体产能明显遭排挤

去年初以来,伴随新冠肺炎疫情带动远距商机、宅经济发酵,造成笔记本电脑、网通设备厂对零组件/元件的强劲拉货需求,因而将半导体IC芯片制造、封测厂产能一扫而空,加上5G智能手机进入出货爆发期,也因此造成晶圆代工厂(八吋、十二吋厂)、封测厂产能日益吃紧,接单近乎全数满载情况,订单能见度因此原本即直透达今年第二季。

知名研调机构集邦科技表示,全球晶圆代工产能不足的情况下,车用半导体因此受产能排挤影响结果显著,例如:8吋厂代工生产面板驱动IC、电源管理IC、分离式元件、车用微机电麦克风(MEMS)等,12吋厂产制车用微控制器(MCU)、CMOS影像感测器(CIS)等车用芯片。

引发全球车用芯片此波大缺货困境的最关键导火线,主要因为2020年由于受肺炎疫情影响,各大车用半导体IDM厂同步缩减、降低芯片及元件的库存水位,但全球车市自去年第三季起,快速回稳、复苏后,各大IDM厂却并未同时间积极回补半导体车用芯片、元件库存,加以大多数晶圆代工厂将主要产能,移转至以生产消费型电子产品所需芯片为主,因而排挤了车用芯片的供给量能。

如此一来,当车用芯片IDM厂积极回补半导体车用芯片、元件库存时,大缺货窘况也就因此发生。数据显示,近期伴随全球车用IC芯片因受半导体整体产能排挤,使得车用IC芯片交期已因此拉长达六~九个月,甚至更久。

另一方面,目前全球车用半导体市场供给端,主要以IDM厂、轻晶圆厂(Fab-lite)生产供货为主,例如:英飞凌、恩智浦、意法半导体、安森美、瑞萨电子、德州仪器等厂商。数据显示,全球有超过65%的车用半导体芯片、元件,主要掌握在以上这些全球前十大车用半导体厂商手中。

由于车用半导体IC、元件,需于高温、高压环境下正常运作,产品生命周期持续较长期间,因此对产品可靠度(Reliability)、长期供货(Longevity)等特性高度要求,因此,车用电子芯片、元件的生产、需求厂商,通常不会轻易转换产线与更换供应链。

就车用半导体芯片、元件应用类型来看,以功率半导体(MOSFET、IGBT等)、微控制器(MCU)、影像感测器(CIS)等类别,为半导体车用电子芯片应用大宗。传统燃油动力汽车市场,MCU应用占比最高,达23%比重;电动车市场方面,MCU占比则仅次于功率半导体,亦达11%的比重。

伴随配备电动化、ADAS(自动驾驶辅助系统)、自动驾驶等应用的市场渗透率不断拉高,连带推升MCU、功率元件、CIS等车用半导体芯片、元件,占每台车辆制造成本的比重跟着同步升高。

另外,由于全球车用电子关键半导体IC芯片、元件,大多采用「八吋」晶圆代工产线生产,但因目前全球八吋IC晶圆生产设备供应不足、缺口持续无法获得回补,连带因此影响晶圆代工厂,不易于短期三个月至半年期间,完成扩张八吋产能计划、满足客户代工需求。

因此,短期间内,要完全满足市场客户下单车用半导体晶圆代工需求,难度可以说相当高。

因此,在国际车用半导体IDM大厂、主要晶圆制造代工、封装测试厂,目前仍持续不易扩充、挤出多余产能,以满足客户拉货需求之下,车用半导体芯片三大应用系统,车载电脑系统、ADAS系统、车载通讯系统,后续也将连带继续受到间接影响,因此被迫持续面对车用芯片供货不足窘境。

所以在今年年初,我们看到,全球大部分的汽车厂商都因为“缺芯”被迫减产或停产。随后,欧、美、日等国家纷纷向中国台湾寻求援助,希望台积电、联电等晶圆代工厂,可以协助产出更多量车用芯片,以有效缓解国际品牌车厂车用芯片断炊危机。

虽然在1月底,台积积极回应,“正重新调配产能以增加对全球产业的支持,以缓解车用芯片供应挑战对汽车产业造成的影响,是台积公司的当务之急”,并向汽车芯片厂商开放“超级急件”,允许临时插单生产。

不过,据业内人士预计,即便是“超级急件”,最快可能要三个月后才能开始交货,甚至更久。这也意味着,车用芯片危机的缓解并不会那么快。

更为严重的是,在今年2月中旬美国德州爆发冬季暴风雪,造成全州大规模停电,造成位于德州的三星电子晶圆厂,以及英飞凌、恩智浦等汽车芯片大厂在当地的晶圆厂也相继停产。而三星位于德州奥斯汀的晶圆厂也有为特斯拉代工相关芯片。

根据最新的报道,美国德州相关晶圆厂因为缺电及后续缺水的影响,可能要到4月中旬才恢复正常。显然,这将进一步加剧了全球汽车芯片缺货的问题。

猜你喜欢

更多-

索尼 PS5 独占游戏《剑星》今日发售

索尼 PS5 独占游戏《剑星》今日发售科技 2024-04-26

-

鸟山明漫改游戏《沙漠大冒险》发售

鸟山明漫改游戏《沙漠大冒险》发售科技 2024-04-26

-

《古墓丽影 9:终极版》上架微软 PC 应用商店

《古墓丽影 9:终极版》上架微软 PC 应用商店科技 2024-04-26

-

米哈游 PC 启动器即将上线,可启动旗下多款游戏

米哈游 PC 启动器即将上线,可启动旗下多款游戏科技 2024-04-26

-

微软放出 36 年前的 MS-DOS 4.0 版系统源代码

微软放出 36 年前的 MS-DOS 4.0 版系统源代码科技 2024-04-26